L’introduction en Bourse détonante de la société hydrogène iséroise HRS : la plus importante jamais réalisée sur le marché Euronext Growth !

La somme maximale, vu l’engouement, soit près d’une centaine de millions d’euros a été levée par la société HRS à l’issue de son introduction ne Bourse sur le compartiment boursier des valeurs à forte croissance, Euronext Growth. Elle le doit à son statut hydrogène, très en vogue actuellement, cette énergie étant considérée comme l’un des moteurs de la relance économique, avec un potentiel très important.

Un succès rarement rencontré en Bourse pour une entreprise régionale, mais vu ses fondamentaux et l’engouement actuellement pour les sociétés hydrogène, cette introduction en Bourse en fanfare était attendue.

Ce qui était moins attendu est que cette arrivée en Bourse de HRS constitue à ce jour la plus importante introduction jamais réalisée depuis sa création en 2005, sur le marché des valeurs à forte croissance, l’Euronext Growth.

Ainsi le société iséroise Hydrogen-Refueling-Solutions (HRS), concepteur et fabricant européen de stations de ravitaillement en hydrogène, peut clamer “un très large succès de son introduction en Bourse.”

Aucun doute là-dessus. Les chiffres ci-dessous sont à comparer avec le chiffre d ‘affaires réalisé par cette société l’année dernière…2,6 millions d’euros et son nombre de salariés actuels : trente-quatre !

Ainsi, l’entreprise a pu lever, à l’issue de l’introduction 84,6 millions d’euros, ce qui pourra être, très probablement porté, à 97,3 millions d’euros, si l’entreprise veut exercer l’intégralité de l’option de surallocation.

Seules 12,5 % des actions commandées par les particuliers servies

De la sorte, la capitalisation boursière de l’entreprise est portée à près de 400 millions d’euros (très précisément 383 millions d’euros).

Tout naturellement c’est la fourchette haute du prix de l’action qui a été choisi : à 25,30 euros.

L’explication est simple : il y a eu beaucoup plus de demandes que d’offres : la demande globale a été sur-souscrite par les investisseurs institutionnels nationaux et internationaux, 5,7 fois ; et 12,3 fois par les investisseurs particuliers qui, en conséquence n’ont pas pu être servis en actions à hauteur de leurs espérances. La rançon du succès…

En conséquence, les ordres A1 prioritaires (de 1 à 100 actions incluses) ne seront servis qu’à hauteur de… 12,1% (soit une ligne maximale de 306,13 euros) et les ordres A2 (au-delà de 100 actions) à 3,8%.

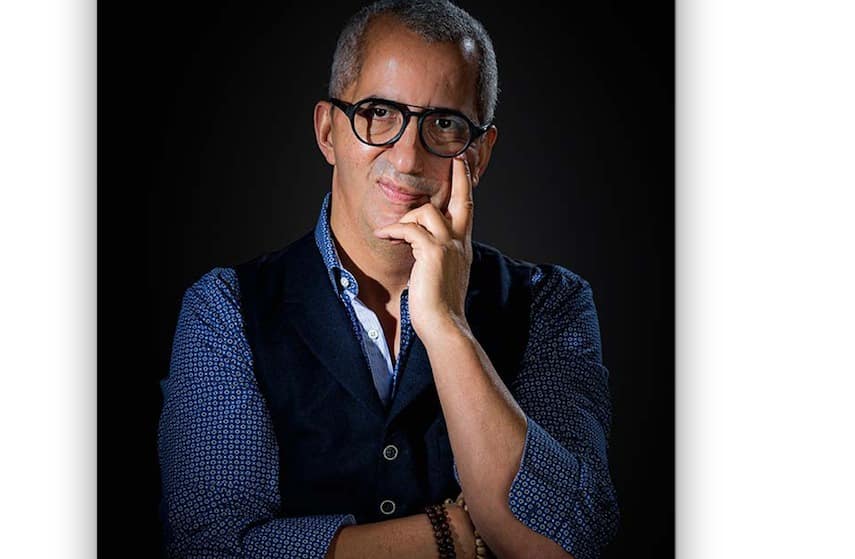

“Cette levée de fonds va nous permettre d’accélérer notre développement et de jouer un rôle majeur dans la démocratisation de l’hydrogène dans les transports”, se félicite Hassen Rachedi, le fondateur de la société iséroise.

Et ce dernier d’ajouter : “Disposant de l’offre la plus avancée sur le marché en matière de station de ravitaillement d’hydrogène, nous sommes prêts à capter le très fort potentiel de croissance de ce marché. Notre ambition est claire : jouer un rôle clé dans la filière hydrogène européenne !”

Première cotation annoncée : le 9 février.

Photo (HRS) : Hassen Rachedi, le fondateur de HRS.

![Lyon Entreprises [LE]](https://www.lyon-entreprises.com/wp-content/uploads/2024/05/cropped-logo-le-nm-260x100-noir.png)