Les frais d’eToro expliqués en détails

Les commissions de négociation ont un impact significatif sur le résultat de toute stratégie de négociation. De nombreux nouveaux traders ignorent les détails, acceptent ce que le courtier propose, tant que celui-ci est populaire, en particulier sur les médias sociaux. eToro en est un excellent exemple, et dispose d’une équipe marketing exceptionnelle, assurant un flux constant de nouveaux traders, attirés par l’idée de copier les autres. Cela semble être une excellente idée sur le papier, surtout pour ceux qui cherchent à gérer un portefeuille en quelques clics et qui ont peu de temps pour évaluer correctement les services offerts. Outre le taux d’échec supérieur à 75%, la structure des coûts chez eToro reste élevée par rapport à la plupart des concurrents. Les frais de trading plus élevés, principalement visibles dans les spreads, la différence entre le prix de l’offre et de la demande, permettent à eToro de commercialiser ses services sans coûts supplémentaires.

Les traders doivent être conscients que tout courtier exploite une entreprise et doit assurer la croissance de ses revenus. Les traders doivent donc se méfier de toute publicité pour un service à faible coût ou gratuit, car les courtiers compensent généralement l’absence de frais visibles ailleurs. Cet article expliquera les frais d’eToro, fournira des exemples et des comparaisons, et proposera une conclusion pour permettre aux traders intéressés d’évaluer correctement si les produits et services d’eToro justifient l’environnement de prix élevés.

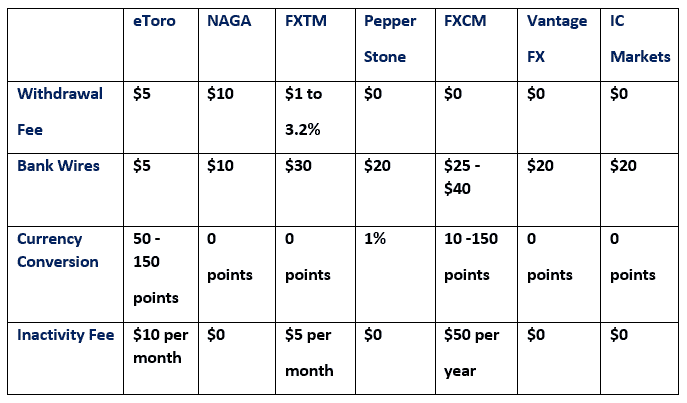

Il existe différents types de commissions, indirectes et directes. Chez eToro, les coûts indirects consistent en une commission de retrait controversée, inexistante chez la plupart des courtiers, un coût de conversion des devises, également inexistant chez de nombreux courtiers, et une commission d’inactivité. Si les coûts indirects ne s’appliquent pas quotidiennement, les coûts directs de négociation ont un impact plus important. Ils consistent en des écarts, des commissions et des taux swap. Les leaders de marché comme eToro ont généralement des marges plus importantes entre le cours acheteur et le cours vendeur, leur principale source de revenus. Les commissions s’appliquent aux CFD sur actions, indices et ETF ou à l’accès direct au marché, en d’autres termes, elles ne s’appliquent pas au trading de CFD. Les taux swap sont des paiements d’intérêts pour les positions à effet de levier au jour le jour sur le capital emprunté au courtier pour les maintenir.

eToro, fondé en Israël en 2006 sous le nom de RetailFX avant d’être rebaptisé eToro en 2007, est un courtier de CFD et de Forex axé sur le trading social. Il est l’un des rares pionniers de ce sous-secteur, qui reste populaire auprès des jeunes traders moins expérimentés. Il dessert plus de 11 000 000 de traders de 140 pays, ce qui en fait la plus grande plateforme de trading social et le plus grand courtier de forex du marché. Au cœur de la plateforme se trouvent CopyTrader et CopyPortfolios, les fonctionnalités de trading social qui constituent la base de ce courtier. Un autre domaine dans lequel eToro tente de se tailler une place de leader est celui des crypto-monnaies. Après avoir sorti son portefeuille de crypto-monnaies en 2018, elle a acquis la société néerlandaise Firmo, puis en 2019, le développeur belge d’applications et d’outils de suivi de portefeuilles cryptocurrentiels Delta.

eToro est la plus grande plateforme sociale de trading sur le marché.

- Le CopyTrading reste le coeur de l’activité d’eToro.

- Le CopyPortfolios représente le dernier ajout au trading social chez eToro.

Explication des frais d’eToro

Chaque courtier facture des frais, qui se composent de coûts directs liés à la négociation comme les écarts, les commissions et les taux swap, et de coûts indirects comme les frais de retrait, les coûts de conversion des devises et les pénalités d’inactivité. Les négociants ne peuvent pas éviter les coûts directs de négociation, mais le secteur concurrentiel des courtiers offre de nombreux choix, ce qui réduit la structure globale des coûts. Les traders ignorent souvent les coûts et suivent les courtiers populaires et réglementés avec la meilleure équipe de marketing. Ils ignorent les impacts négatifs sur leur rentabilité, ne s’instruisent pas correctement et se précipitent pour faire un dépôt, courir après un bonus et n’ont pas de stratégie viable à suivre. Les frais d’eToro sont parmi les plus élevés du secteur, ce que ce courtier de trading social justifie avec son portefeuille de produits et services.

Cet article examine les commissions eToro ci-dessous, donne des exemples et les compare à celles des courtiers concurrents :

- Frais de retrait eToro (coût indirect du trading)

- Frais de conversion de devises (coût indirect des échanges)

- Frais d’inactivité (coût commercial indirect)

- Spread Fees (coût direct de négociation)

- Commissions (coût direct des transactions)

- Frais de nuit / taux swap (coût direct des transactions)

Avant de disséquer les frais, d’expliquer ce qu’ils sont et de les comparer, jetons un coup d’oeil rapide aux portefeuilles de CopyTrader et de CopyPortfolios, car ils sont la principale raison pour laquelle eToro facture des écarts nettement plus élevés sur tous les actifs. Le CopyTrader est au cœur des opérations d’eToro. Il permet aux traders de copier les autres, mais bien qu’eToro ne propose pas de coûts et frais de gestion supplémentaires, ceux-ci sont inclus dans la différence entre le prix de l’offre et de la demande, également appelée spread. Comme ce courtier revendique plus de 11.000.000 de traders, le pool à partir duquel les traders peuvent copier est énorme, représentant un atout inestimable pour les traders sociaux. L’inconvénient est que plus de 75% des traders gèrent leur portefeuille à perte. Alors qu’en théorie, il en reste 2 750 000 rentables (11 000 000 multipliés par 0,25, ce qui représente les 25 % qui ne perdent pas d’argent chez eToro), la plupart d’entre eux manquent de cohérence. Sur une note positive, le Top 50 des traders copiés pour 2019 a réalisé un gain annualisé respectable de 29,10 % en moyenne.

CopyPortfolios est un service similaire mais propose des portefeuilles thématiques avec un capital copié, gérés par le comité d’investissement d’eToro. Il vise à ajouter une supervision professionnelle. L’équipe contrôle, analyse et rééquilibre en permanence tous les portefeuilles, et les traders peuvent comparer cela à la gestion d’actifs des courtiers et sociétés d’investissement traditionnels. eToro invite les partenaires stratégiques et les sociétés professionnelles à créer leurs CopyPortfolios avec eux pour que les traders puissent les suivre. Comme il n’y a pas de frais de gestion ou de performance, les gestionnaires de portefeuille qui réussissent n’ont aucune incitation à le faire. L’investissement minimum est de 5 000 $ contre 200 $ pour les comptes CopyTrader. Des taux d’échange s’appliquent, qui s’accumulent quotidiennement, un fait à considérer pour les CopyPortfolios, destinés aux investisseurs à moyen et long terme. Les positions d’achat sans effet de levier n’entraînent aucun coût.

Aperçu et comparaison des coûts de trading indirects d’eToro

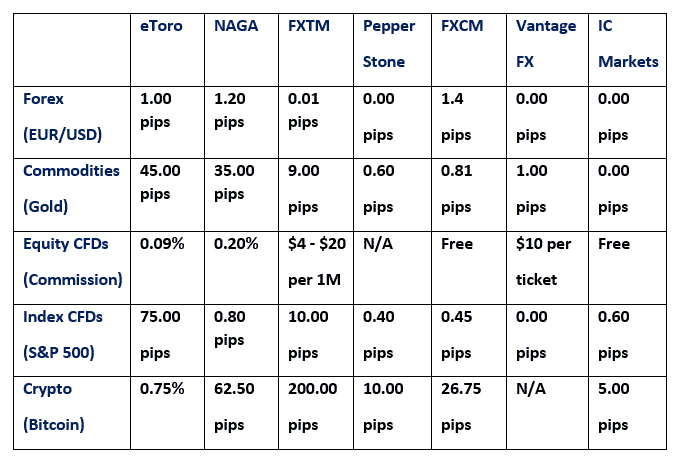

Aperçu et comparaison des coûts de trading direct d’eToro

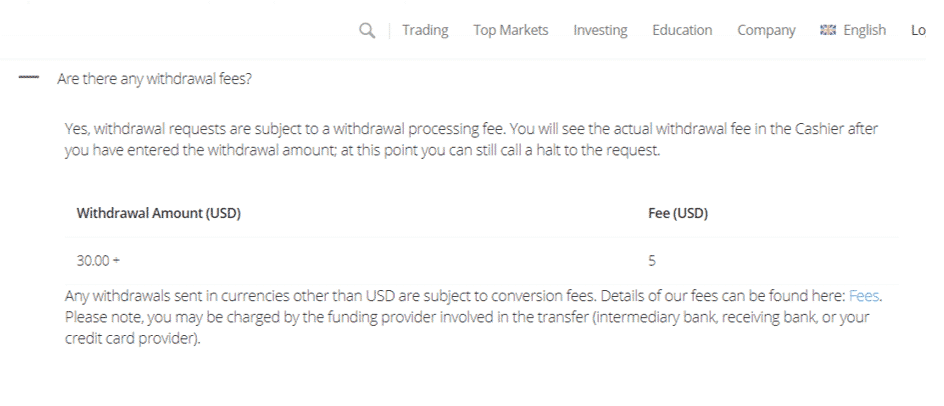

Frais de retrait eToro

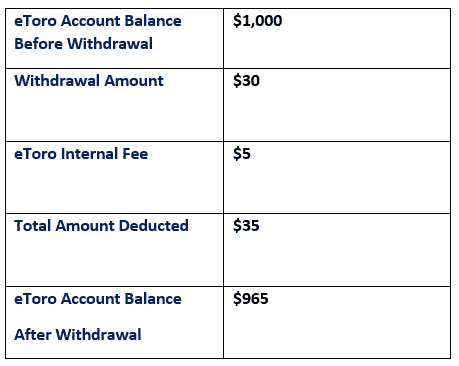

Les frais de retrait sont l’un des plus faciles à comprendre. Chaque fois qu’un trader demande un retrait chez eToro, ce courtier prélève des frais. Contrairement à beaucoup d’autres courtiers, eToro facture des frais fixes de 5 $, sans tenir compte des processeurs de paiement, du montant du retrait ou de la localisation géographique. Bien que cette approche puisse sembler excellente et équitable, les traders doivent comprendre que les frais de tiers s’appliquent toujours, car ils sont hors du contrôle d’eToro. Un autre fait essentiel à considérer est que la plupart des courtiers bien établis ne facturent pas de frais de retrait interne, à l’exception des virements bancaires, dont les coûts se situent généralement entre 20 et 30 dollars. Chez eToro, ils sont de 5 $, un avantage chez ce courtier.

Étant donné le coût élevé des virements bancaires, la plupart des traders ne les utilisent pas, ce qui diminue l’unique processeur de paiement pour lequel eToro propose des frais moins élevés, mais uniquement s’ils sont évalués sur une base autonome. Au terme de l’évaluation de l’ensemble de l’environnement de retrait, eToro a le plus cher. Le retrait minimum est de 30 $, et seuls les comptes vérifiés peuvent en demander un. Les traders ayant un solde de compte inférieur à 30 $ ne peuvent pas retirer de fonds, sauf s’ils souhaitent le fermer, car un minimum de 35 $ est requis, soit la demande de retrait de 30 $ plus les frais de retrait de 5 $ d’eToro.

Certains affirment qu’il faut éviter de retirer de petites sommes, mais cela dépend des circonstances personnelles. Plus de 75% des traders ne sont pas rentables, et la plupart de ceux qui le sont, ignorent l’importance de la constitution d’un portefeuille. En général, les petits retraits répétitifs ne sont pas bénéficiaires, surtout chez eToro en raison de frais internes excessifs et inutiles. La situation s’aggrave sensiblement si la devise du compte du processeur de paiement diffère de la devise de base du compte de trading, qui est toujours le dollar US chez eToro. Dans ce cas, eToro facture des frais de conversion de devises expliqués ci-dessous.

eToro facture des frais fixes de 5 $ pour le retrait, un coût inexistant chez la plupart des courtiers.

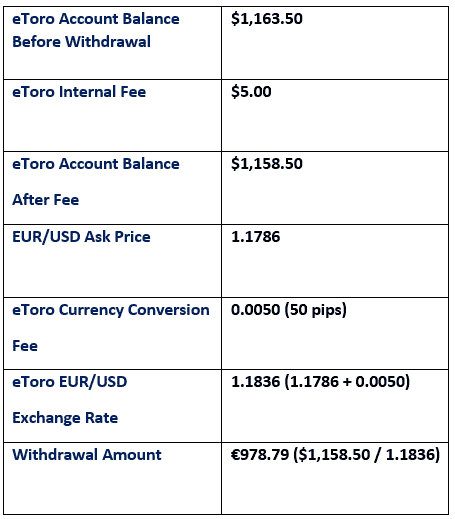

Voici un exemple d’un retrait de dollar américain à dollar américain.

Frais de conversion de devises

eToro ne propose que des comptes de trading en dollars américains, ce qui ajoute à son flux de revenus de coûts de trading indirects. Chaque fois qu’un trader effectue un dépôt ou demande des frais de retrait, des frais de conversion de devises s’appliquent. Certains courtiers facturent ce service, d’autres non, et échangent les fonds aux taux au comptant des marchés Forex sans frais supplémentaires. Un nombre croissant de courtiers proposent également des comptes dans plusieurs devises afin de faciliter la gestion du capital des opérateurs internationaux.

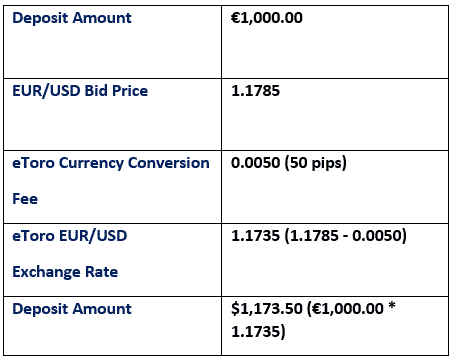

Chez eToro, il existe une structure de frais de conversion à deux niveaux. Le premier concerne les virements bancaires, iDEAL et Sofort. Tous trois sont liés à la banque et la plupart des traders internationaux n’utilisent pas les virements bancaires, car les coûts globaux sont élevés, alors que les fonds peuvent prendre jusqu’à dix jours ouvrables pour arriver. eToro a optimisé ses services pour les transactions bancaires, où des frais de conversion de 50,0 pips existent pour les transactions en dollars australiens, en euros et en livres sterling. Un pips est la quatrième décimale pour la plupart des devises, à l’exception du yen japonais, qui n’a que trois décimales dans sa cotation. Par conséquent, 1,0 pip équivaut à 0,0001. Par exemple, si le prix d’offre GBP/USD, le prix auquel vous vendez des euros pour des dollars américains, est égal à 1,1785, un mouvement vers le haut jusqu’à 1,1786, ou un mouvement vers le bas jusqu’à 1,1784 équivaut à un mouvement de 1,0 pip. Pour votre information, la cinquième décimale citée est une pipette, où dix pipettes correspondent à un pip.

eToro facture des frais de conversion de 50 pips pour les dépôts et retraits effectués par virement bancaire, iDEAL et Sofort en dollars australiens, euros et livres sterling.

Voici un exemple de dépôt de 1 000 € sur un compte eToro par virement bancaire.

eToro a facturé 5 dollars pour la conversion d’euros en dollars américains, un fait important à

retenir la prochaine fois que vous lirez « Pas de frais de dépôt ». Bien que les frais de conversion de devises ne soient pas des frais de dépôt, ils s’appliquent à tous les traders n’utilisant pas de dollars américains. Supposons que vous changiez d’avis et que vous demandiez un retrait. Lorsque vous vendez des dollars américains pour des euros, c’est le prix demandé de l’EUR/USD qui s’applique, qui est toujours plus élevé. Chez eToro, l’écart est de 1,0 pips, et les frais de conversion de devises de 0,0050 pips.

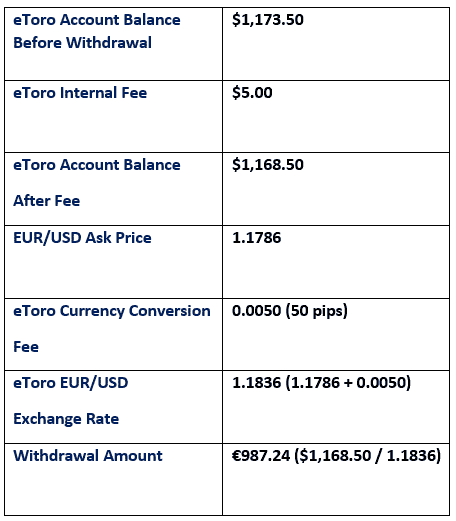

Donc, si le prix de l’offre est de 1,1785, le prix de la demande est de 1,1786, puisque eToro indique un spread de 1,0 pips. Dans notre exemple, lorsque vous retirez des fonds, eToro vend vos dollars américains et achète des euros. N’oubliez pas les frais de retrait de 5 dollars et le coût de conversion de 50,0 pips. Vous devrez ajouter les 0,0050 pips au prix demandé de 1,1786 pour refléter les frais supplémentaires, puis diviser 1,1836 par le montant en dollars US pour la conversion.

Voici un exemple de la procédure.

Un aller-retour chez eToro vous coûtera 12,76 € si vous utilisez 1 000 € par virement bancaire. Il comprend un dépôt et un retrait en supposant que le taux de change ne change pas, ce qui est presque impossible à chronométrer, et sans frais bancaires.

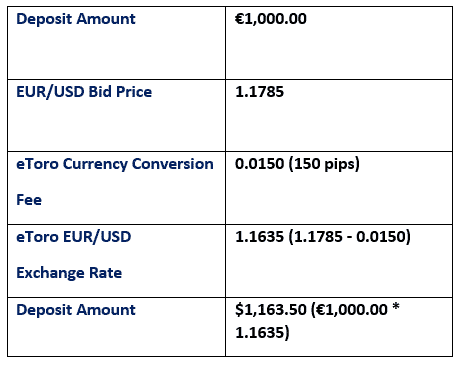

eToro facture des frais plus élevés, en fonction de la devise, avec toutes les autres options de paiement, ce qui entraîne des coûts plus élevés.

Vous trouverez ci-dessous un exemple de la même procédure de dépôt et de retrait que celle décrite ci-dessus. La seule différence est l’utilisation d’une carte de crédit au lieu d’un virement bancaire. Notez que même les virements bancaires locaux en ligne sont soumis aux mêmes coûts et n’entrent pas dans la catégorie des virements bancaires. Malheureusement, eToro maintient une structure inutilement complexe, qui peut semer la confusion chez les investisseurs de détail inexpérimentés avant de placer leur première transaction avec ce courtier de trading social leader sur le marché.

Voici un exemple de dépôt de 1 000 euros sur un compte eToro par carte de crédit.

Voici le processus de retrait.

Les coûts pour les mêmes transactions sont passés de 12,76 € à 21,21 € en utilisant une carte de crédit plutôt qu’un virement bancaire. Les investisseurs actifs membres Platinum du club eToro sont exemptés des frais de conversion de devises et de retrait.

L’adhésion Platinum requiert un solde minimum de 25 000 $, hors de portée de la majorité des investisseurs de détail.

Frais d’inactivité

Après douze mois d’inactivité, eToro prélève des frais d’inactivité de 10 $ par mois jusqu’à ce que le trader se connecte au compte, ou que le solde atteigne 0 $. La plupart des traders ne sont pas susceptibles de garder un compte de trading financé inactif pendant douze mois, ce qui évite ce coût inutile. Aucune position ouverte ne sera fermée pour couvrir ces frais.

Frais de spread

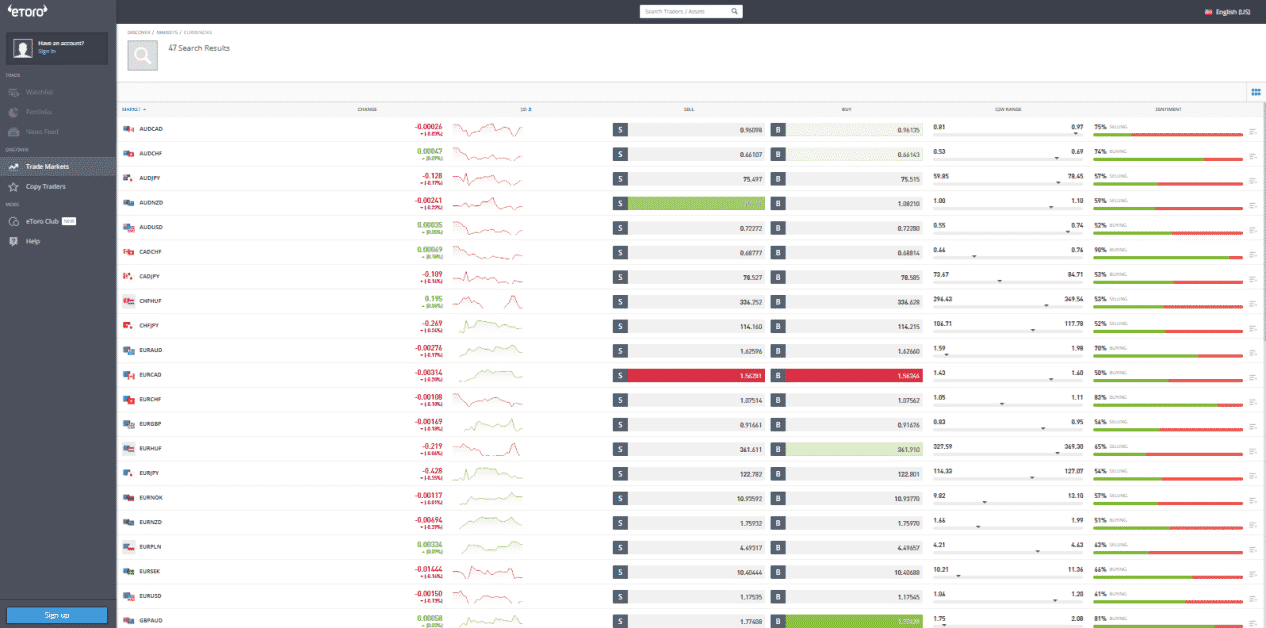

Un écart ou spread est la différence entre le prix d’achat (vente) et le prix de vente (achat) d’une cotation. Par exemple, la cotation EUR/USD est de 1,1785 / 1,1786. C’est le moyen le plus courant pour les courtiers de gagner de l’argent et cela aura un impact significatif à long terme sur votre portefeuille. Le cours vendeur est toujours supérieur au cours acheteur et, par défaut, lorsque vous entrez dans une transaction, vous commencez par une perte sans aucun mouvement de prix. Il existe deux types de spreads, un fixe qui ne bouge pas selon les conditions du marché, et un variable, qui fluctue en fonction de l’offre et de la demande. eToro est un teneur de marché et décide du montant qu’il veut faire payer aux traders. L’EUR/USD est la paire de devises la plus liquide et commande généralement la plus petite différence de prix entre l’offre et la demande. eToro cote cette paire avec un spread de 1,0 pips, alors que le spread brut, tel que fixé par le marché, est compris entre 0,00 pips et 0,01 pips.

Les marges de forex d’eToro sont moyennes par rapport aux autres teneurs de marché, les marges concurrentielles se situent entre 0,4 pips et 0,6 pips, et les spreads bruts de 0,0 pips sont généralement assortis d’un coût de commission. D’autres actifs comme les CFD sur actions et indices, les matières premières et les crypto-monnaies ont une marge excessive, ce qui désavantage nettement les traders par rapport aux autres courtiers. Par exemple, eToro cite le fabricant de puces AMD avec un spread de 0,15 $, alors que ses concurrents proposent le même CFD pour 0,03 $. L’or chez eToro est aussi bas que 45,0 pips contre 1,0 pips ou le S&P 500 à 75,0 pips contre 0,60 pips. Les crypto-monnaies, comme le Bitcoin, sont affichées en pourcentage, avec le Bitcoin à 0,75%, ou si le BTC/USD se négocie à 11 000, l’écart est de 82,5 pips contre 5,00 pips chez les courtiers concurrents.

eToro indique les spreads minimums, mais sous la rubrique Actions & ETF (CFD), il note 0,09%, qui n’est pas le spread mais la commission, expliquée dans la section suivante.

Voici un aperçu des spreads sur les CFD d’actions, qui diffèrent selon les actifs. Une différence plus faible entre le cours acheteur et le cours vendeur suggère généralement une plus grande liquidité.

Les spreads de change chez eToro sont moyens, mais généralement supérieurs à 1,0 pips, une marge typique pour un teneur de marché.

Connaître la valeur du pip est essentiel pour une bonne gestion des risques. eToro explique comment calculer la valeur du pip sur son site web.

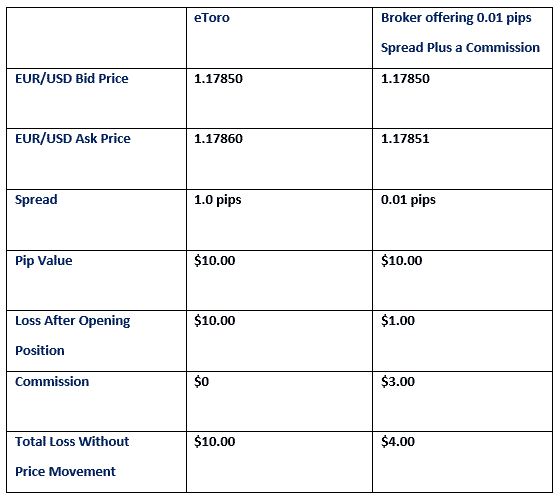

Voici un exemple de 100 000 unités (lot standard de 1,0) de l’EUR/USD par rapport à un courtier offrant des spreads bruts avec une commission.

La valeur du pip par lot standard 1.0 est généralement de 10 $ ou pour toutes les paires de devises où le dollar américain est la devise de cotation, la seconde dans une paire de devises. Plus le spread est élevé, plus la perte initiale lors de l’ouverture d’une position est importante. Le tableau ci-dessus illustre la différence entre un modèle de teneur de marché et un modèle de commission ECN (réseau de communication électronique), où les traders reçoivent des spreads bruts en fonction de l’offre et de la demande. Les courtiers ECN facturent des frais d’accès, mais même en tenant compte du coût supplémentaire, le coût global de la négociation est inférieur.

Commissions

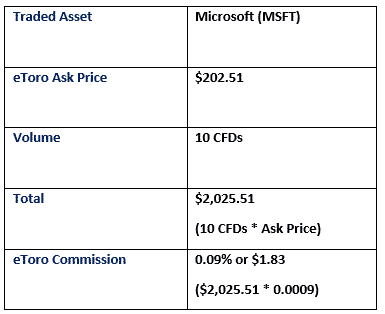

eToro a annoncé des transactions sur actions sans commission, mais elles ne s’appliquent qu’aux ordres d’achat sans effet de levier. Bien que cela semble attrayant sur le papier, l’absence de coûts est contrebalancée par des écarts excessifs, qui peuvent rendre le coût global plus élevé, en suivant l’exemple ci-dessus avec l’EUR/USD. Sur les positions à effet de levier, achat et vente, eToro facture une commission de 0,09%. Elle est inférieure à celle de nombreux autres courtiers si elle est évaluée sur une base individuelle, mais en raison de la marge élevée sur les actifs, les coûts de négociation restent dans le haut de gamme par rapport aux concurrents.

La négociation d’actions pour des ordres d’achat sans effet de levier est sans commission, mais des écarts excessifs la rendent plus chère que les courtiers à commission.

Les opérations sur les CFD sont soumises à une commission de 0,09 %, qui s’applique à la valeur totale de l’ordre. Plus vous effectuez de transactions, plus vous payez de frais. Les traders à haute fréquence ressentent un impact plus sévère que ceux à basse fréquence. La plupart des courtiers appliquent des commissions sur les opérations de change, qui sont souvent minimales si le coût en pourcentage est inférieur à un certain seuil. Au fil des ans, la structure des frais a diminué, un nombre croissant de courtiers annonçant des opérations sans commission. N’oubliez pas d’examiner les écarts et de les comparer à ceux d’un courtier à commission, faites le calcul, puis déterminez si vous obtenez une offre plus rentable ou si vous finissez par payer plus cher.

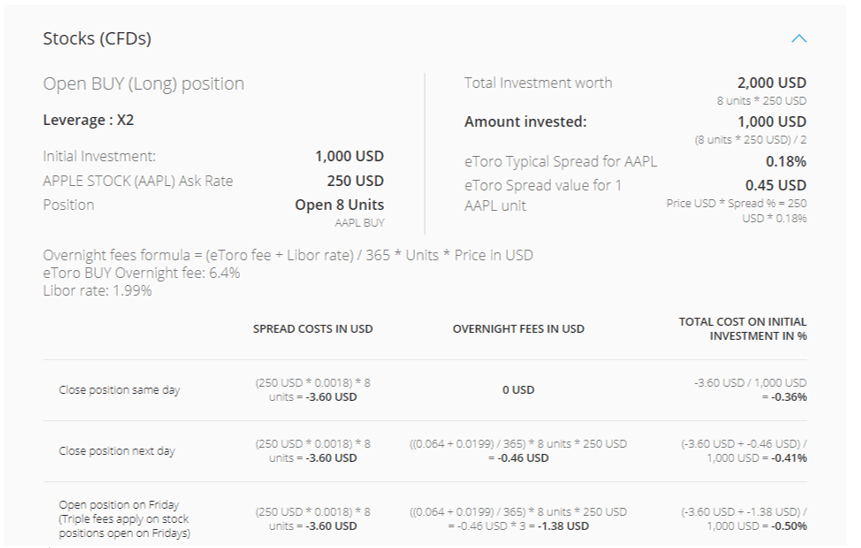

Voici un exemple de trading à commission chez eToro.

Alors que la commission est faible, lorsque l’écart est élevé, la perte d’ouverture sans mouvement de prix augmente. L’écart MSFT chez eToro est de 0,32 $. Comme le cours vendeur est de 202,51 $, le cours acheteur est de 202,19 $. Par conséquent, la perte d’ouverture de ce trader sans aucun mouvement de prix serait de 3,20 $, la taille de l’unité multipliée par 0,32 $. Avec le coût de la commission, elle est de 5,03 $. MSFT devra avancer de 0,51 $, ajouté au prix d’offre de 202,19 $, pour que cette transaction atteigne le seuil de rentabilité à 202,70 $. Il ne tient pas compte de la commission lors de la clôture de la position, et si vous la gardez ouverte pendant la nuit, les taux swap, également appelés taux au jour le jour, s’appliqueront, comme indiqué dans la section suivante.

Commissions au jour le jour

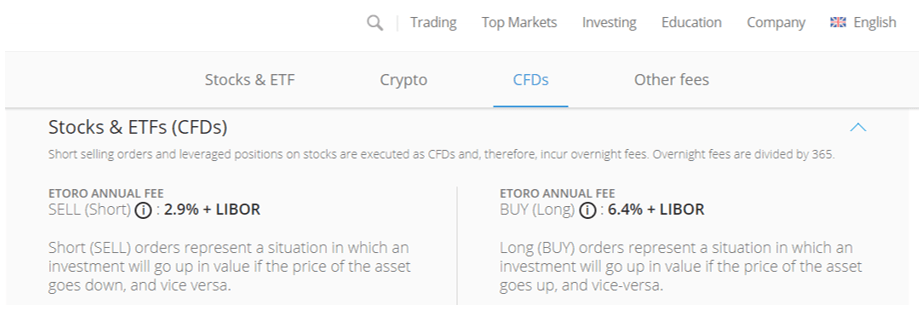

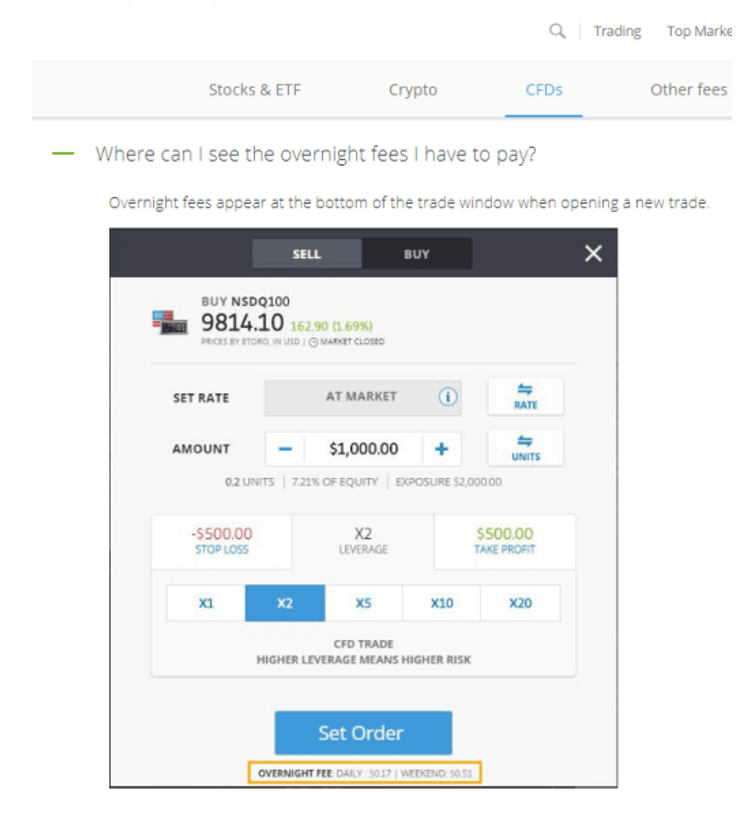

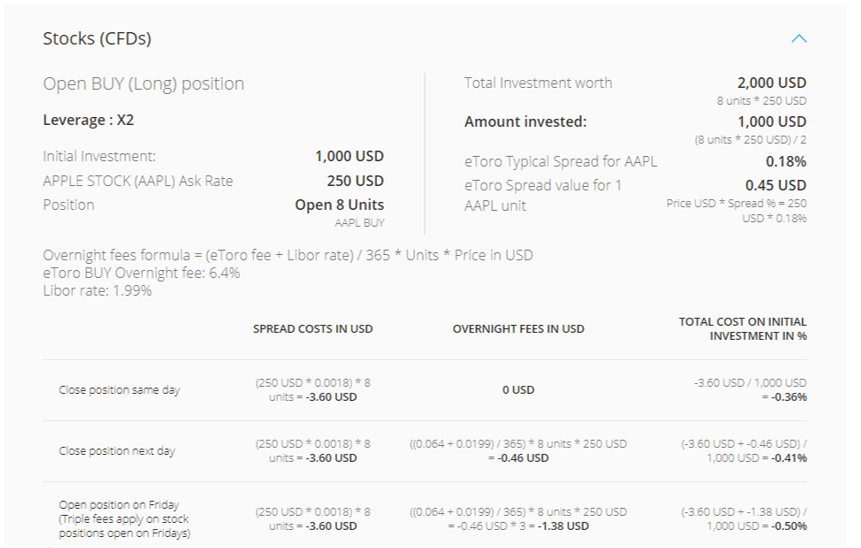

Les taux swap, également appelés « overnight fees » ou « rollover costs », s’appliquent aux positions overnight à effet de levier. Il s’agit de frais de taux d’intérêt pour l’argent que vous empruntez à votre courtier. Par exemple, si vous voulez négocier 1 000 dollars sur eToro et en tirer un effet de levier 1:5, vous contrôlerez une position d’une valeur de 5 000 dollars. Sur les 4 000 dollars que vous avez empruntés, vous paierez des frais quotidiens. C’est un coût typique chez tous les courtiers et un élément de base du trading à effet de levier. eToro liste tous les frais sur son site web, qui peuvent changer car ils incluent le LIBOR, le taux interbancaire offert à Londres, qui est ce que les banques se facturent entre elles pour emprunter des fonds au jour le jour.

eToro utilise le LIBOR et prélève son coût en plus de celui-ci, un coût différent pour les positions longues et courtes. Cela peut paraître déroutant au premier abord, mais c’est très simple.

Voici les éléments que vous devez connaître pour comprendre les taux swap :

- Une commission différente existe pour les ordres d’achat et de vente, fixée par le courtier et appliquée au LIBOR.

- Sauf pour les crypto-monnaies, les samedis et dimanches, aucun frais n’est débité de votre compte. Une commission de week-end est prélevée le mercredi ou le vendredi, pour la plupart des actifs, à raison de trois fois le tarif quotidien. Certains actifs, comme les actions d’Arabie Saoudite, sont soumis à ces frais le jeudi.

- Les frais d’eToro sont annualisés, c’est-à-dire que la journée est divisée par 365 jours.

- Les taux de swap s’appliquent uniquement au montant emprunté, et non à l’investissement total.

- Plus vous gardez votre position ouverte longtemps, plus vous payez de frais. Le trading à effet de levier est idéal pour les stratégies à court terme, tandis que les traders à long terme doivent prendre en compte les coûts d’emprunt de l’argent.

eToro affiche les taux swap journaliers et du week-end sur le ticket de transaction. L’onglet historique de la page du portefeuille répertorie tous les frais payés.

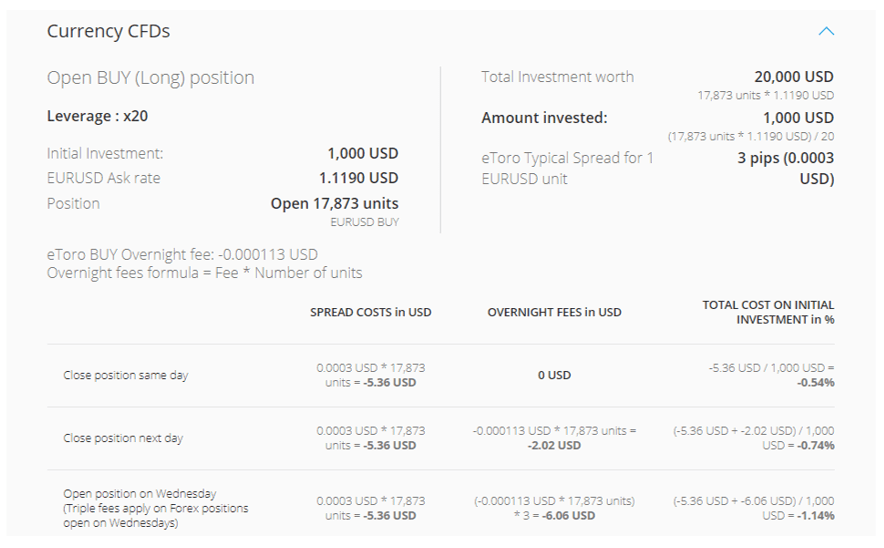

Vous trouverez ci-dessous six exemples bien décrits d’eToro pour vous assurer de bien comprendre comment les taux swap peuvent avoir un impact sur vos résultats.

Le premier exemple concerne les CFD sur actions.

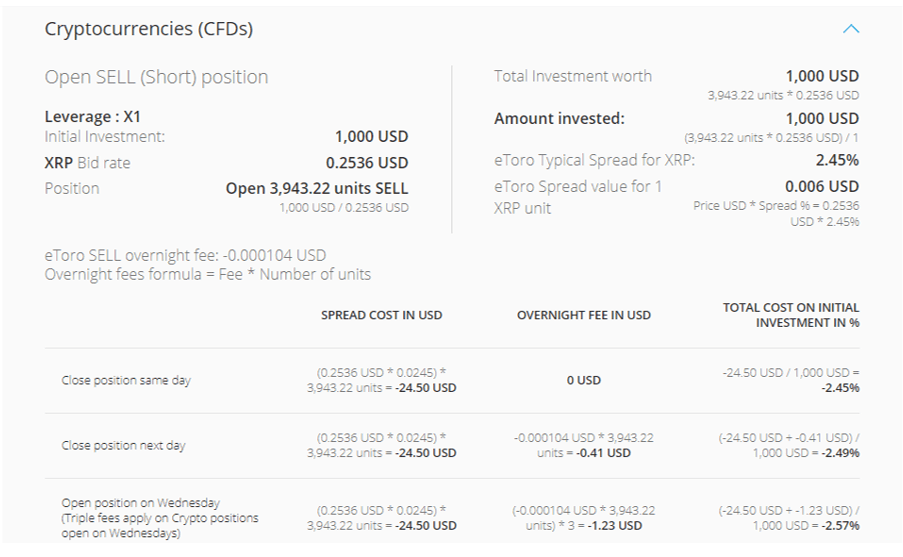

Le second pour les crypto-monnaies.

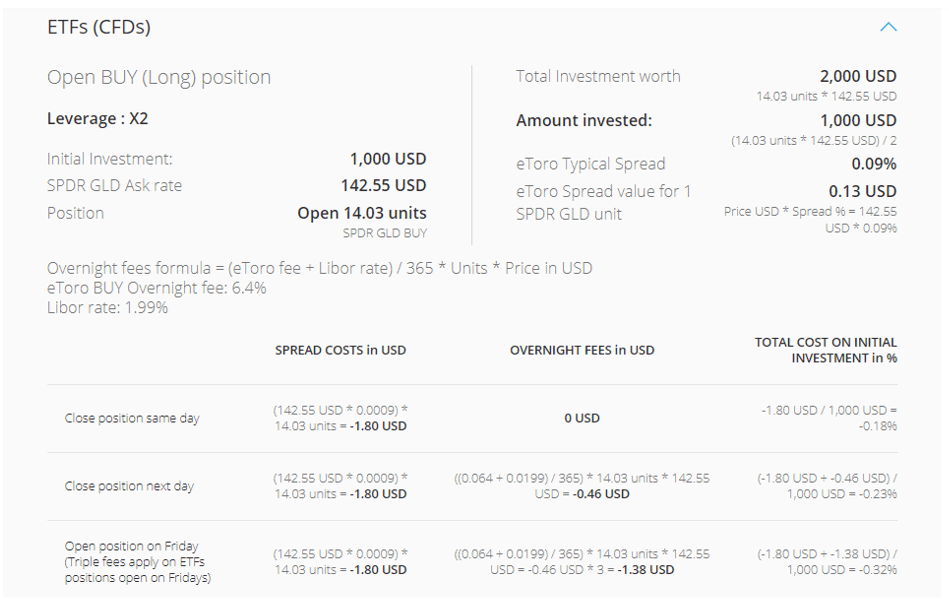

Le troisième pour les ETF.

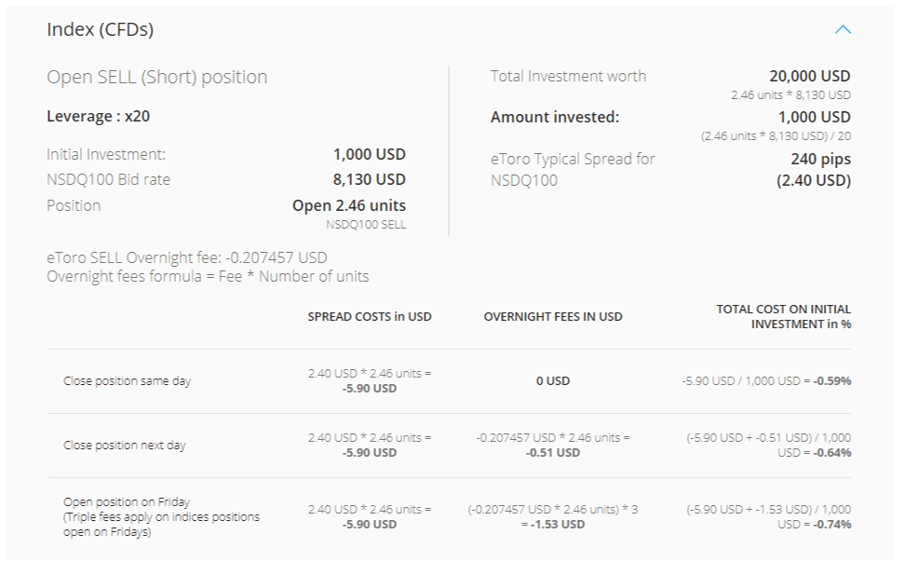

Le quatrième est pour les CFD sur indices.

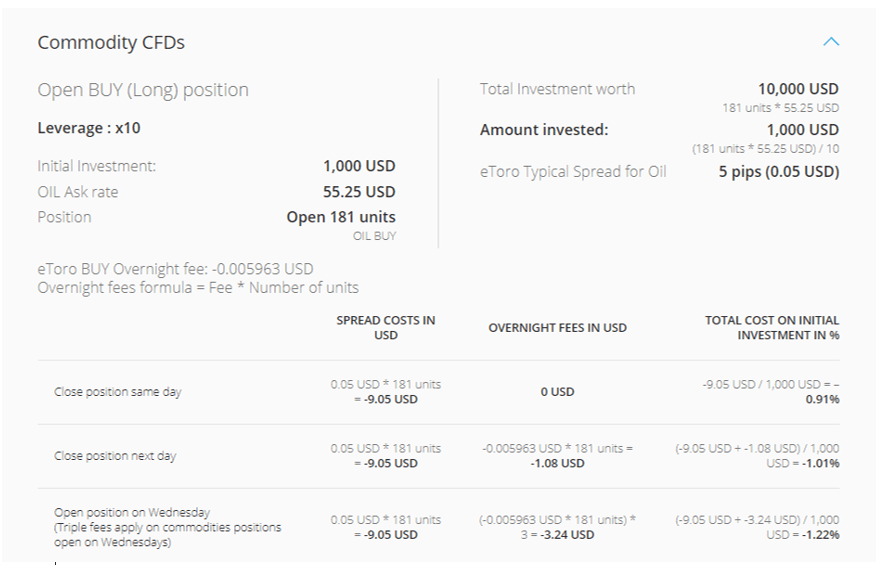

Le cinquième pour les matières premières.

Le dernier pour les devises.

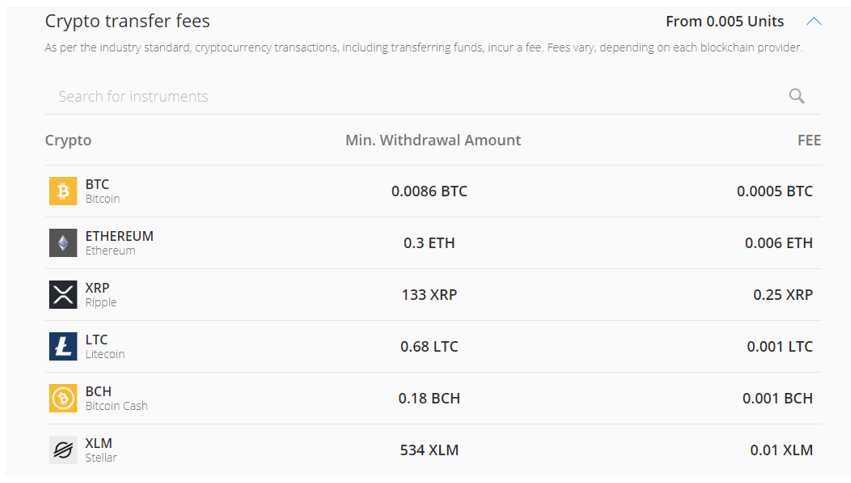

Les négociants en crypto-monnaies doivent également tenir compte des frais de transfert pour l’utilisation de la chaîne de blocs applicable.

Calculateur de frais eToro

eToro ne fournit pas de calculateur de frais mais explique tous les coûts en détail. Les traders peuvent facilement en créer un dans une feuille de calcul s’ils le souhaitent, en utilisant cet article comme guide avec le site web d’eToro, ce qui leur donne un aperçu de ce à quoi ils peuvent s’attendre.

Conclusion eToro

eToro reste l’un des courtiers les plus chers, mais les coûts de transaction ne sont pas les seuls à prendre en compte. Différents types de traders nécessitent une infrastructure différente, et eToro fournit un service de pointe pour le trading social. CopyTrader et CopyPortfolios représentent le cœur d’eToro, la sélection d’actifs au-dessus de 2 000 est excellente, tandis que la plateforme de trading est facile à utiliser, même pour les nouveaux traders. Les fournisseurs de signaux peuvent se qualifier pour le Programme d’Investisseur Populaire et gagner des revenus supplémentaires s’ils répondent à certains critères.

Les traders sociaux ont accès au plus grand nombre de traders d’eToro, mais plus de 75 % d’entre eux gèrent leurs portefeuilles à perte. De nombreux outils existent pour aider à identifier le bon trader à suivre, et eToro continue d’améliorer son portefeuille global de produits et services, acquiert des sociétés pertinentes et s’étend sur de nouveaux marchés. Lorsque vous évaluez ce courtier, assurez-vous que vous avez besoin des services de trading social fournis par eToro. Sinon, vous payez pour quelque chose que vous n’utiliserez pas. Les traders qui ne sont pas intéressés par le social trading trouveront ailleurs un courtier nettement plus avantageux. Ceux qui préfèrent copier les autres en quelques clics trouveront chez eToro un choix de premier plan sur le marché.

![Lyon Entreprises [LE]](https://www.lyon-entreprises.com/wp-content/uploads/2024/05/cropped-logo-le-nm-260x100-noir.png)